この記事では、ポートフォリオのリバランスについて、やり方や具体例を交えてわかりやすく解説します。

ポートフォリオのリバランス

って聞いたことはあるけど、

具体的に何をすればいいの?

投資を始めたけど、リバランスのタイミングや方法が

よくわからない…。

やり方や具体例を交えて、

わかりやすく解説します!

リバランスとは、時間の経過とともに変化した資産配分を、当初の目標割合に戻す作業のことです。

リバランスを行うことにより、リスクを適切にコントロールしながら、安定した資産運用を目指せるでしょう。

投資初心者の方に向けて、リバランスの基本的な意味から具体的なやり方、最適なタイミングまでわかりやすく解説します。

ポートフォリオ管理の参考に、ぜひ最後までお読みください。

ポートフォリオのリバランスをわかりやすく解説

ポートフォリオのリバランスとは、投資における重要な管理手法の1つです。

ポートフォリオとは?

投資家が保有する金融資産の組み合わせのこと。

株式・債券・投資信託・不動産投資信託(REIT)など、複数の金融商品を組み合わせて保有している状態。

ポートフォリオを組んで複数の金融商品に分散投資することで、リスクを抑えながら安定的な資産形成を目指せます。

具体的には、記事後半の「ポートフォリオの事例を紹介」で解説しています。

次に、リバランスの基本や

重要性について解説します。

リバランスとは、資産配分を当初の目標比率に戻すこと

リバランスとは、時間の経過とともに変化した資産配分を、当初決めた目標の割合に戻す作業のことです。

投資を始めるときに「株式60%・債券40%」といった資産配分を決めたとします。

資産配分とは?

投資する資金を、どのような種類の資産に、どれくらいの割合で振り分けるかを決めること。

アセットアロケーションとも言います。

株価が上昇すると株式の割合が70%・80%と増えていき、当初の計画から大きくズレてしまいます。

このズレを修正し、再び目標の「株式60%・債券40%」に資産配分を戻すことがリバランスです。

投資信託を複数組み合わせている場合も、個別株と債券を組み合わせている場合も、基本的な考え方は同じです。

資産全体のバランスを保つことで、計画的な資産運用が可能になります。

重要な理由

リバランスが重要な理由は、主にリスク管理と運用成績の安定化にあります。

リスク管理

資産配分が崩れたまま放置すると、知らないうちに大きなリスクを抱えることになります。

株式の割合が

当初の60%から、80%に増えた場合

株価が下落したときの損失も大きくなってしまいます。

リバランスによって目標配分に戻すことで、自分が許容できる範囲内にリスクをコントロールできます。

運用成績の安定化

リバランスには、高くなった資産を売り、安くなった資産を買うという効果があります。

投資の基本原則である「安く買って高く売る」を自然に実践することになり、長期的な運用成績の向上につながるでしょう。

定期的なリバランスを行うことで、何もしない場合と比べて運用成績が改善したというメリットもあります。

リバランスは感情的な投資判断を防ぐ効果もありますよ。

相場が好調なときは楽観的になりがちですが、機械的にリバランスを行うことで、冷静な投資判断を維持できるのです。

リバランスの具体的なやり方

リバランスを実際に行うには、適切なタイミングと方法を理解することが大切です。

この2つのポイントについて、実践的な方法を詳しく解説していきます。

リバランスを行うタイミング

リバランスを行うタイミングには、次の2つがあります。

定期的に行う方法

定期的に行う方法では年1回や6ヶ月に1回など、あらかじめ決めた時期にリバランスを実施します。

年末や年度末、誕生日など覚えやすい時期がいいですね!

定期的なリバランスのメリットは、感情に左右されず機械的に実行できることです。

相場の状況に関係なく淡々と作業を行えるため、初心者にもおすすめの方法です。

乖離率(かいりりつ)で判断する方法

乖離率(かいりりつ)とは?

現在の株価や為替などの市場価格が、一定期間の平均価格(移動平均線)からどれだけ離れているか(乖離しているか)をパーセンテージで示したもの

目標配分から一定以上、ズレたときにリバランスします。

例えば、「目標配分から10%以上ズレたらリバランスする」というルールを決めておきます。

株式60%の目標が66%以上または54%以下になったら調整するという具合です。

この方法は、売買コストを抑えられます!

一般的には年1〜2回程度が適切とされています。

自分の投資スタイルや資産規模に合わせて、無理のないタイミングを選ぶことが重要です。

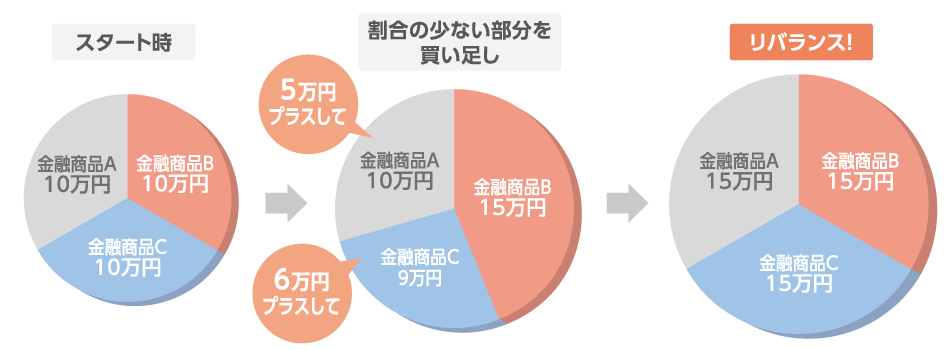

追加購入や資産売却してリバランスする

リバランスの具体的なやり方を2つ紹介します。

追加購入によるリバランス

新たな資金を使って割合が減った資産を買い増す方法です。

例えば

毎月の積立投資を行っている場合、積立金額の配分を調整することでリバランスができます。

株式の割合が増えすぎたら、次回から債券の購入額を増やして徐々にバランスを整えていきます。

この方法のメリットは、資産を売却しないため税金がかからないことです。

つみたてNISAやiDeCoなどの非課税制度を利用している場合は、この方法が有効です。

売却を伴うリバランス

割合が増えた資産を売って、その資金で割合が減った資産を購入する方法です。

例えば

100万円の資産で株式が70万円・債券が30万円になった場合、株式を10万円分売却。

その資金で債券を10万円分購入します。

この方法は素早く目標配分に戻せる反面、売却益に対して約20%の税金がかかる点に注意が必要です。

ポートフォリオの事例を紹介

実際のポートフォリオとリバランスの事例として、代表的な3つのモデルを紹介します。

これらの事例を参考に、自分に合った配分を見つけていきましょう。

1. GPIFの基本ポートフォリオ

世界最大級の年金基金であるGPIF(年金積立金管理運用独立行政法人)は、次の4つに分散投資しています。

- 国内債券25%

- 外国債券25%

- 国内株式25%

- 外国株式25%

均等配分を採用しています。

4資産均等型は、リスクを幅広く分散しながら安定的な収益を目指す設計です。

GPIFは基本配分から一定以上ズレた場合に機械的にリバランスを実施し、感情に左右されない運用を実現しています。

2. 年齢に応じた配分モデル

(エイジスライド型)

「100-年齢=株式比率」という簡単な計算式で決める方法があります。

- 30歳

株式70%・債券30% - 50歳

株式50%・債券50%

年齢とともにリスクを減らしていくこの方法は、退職が近づくにつれて安定性を重視する合理的な配分になります。

誕生日にリバランスと配分見直しを同時に行えるため、管理も簡単です。

3. バランス型投資信託の配分

多くのバランス型投資信託は、株式60%・債券40%程度の配分を基本としています。

この「6:4」の配分は、適度なリターンを狙いながらリスクも抑えるバランスの良い設計として広く採用されています。

投資信託の中には自動的に

リバランスを行うものもあり、初心者が参考にしやすいです。

ポートフォリオのリバランスをわかりやすく解説|まとめ

この記事では、ポートフォリオのリバランスについて、やり方や具体例を交えてわかりやすく解説しました。

もう一度、ポイントを振り返っていきましょう。

ポートフォリオのリバランスとは、

時間の経過とともに変化した資産配分を当初の目標割合に戻す作業です。

リバランスのポイントをまとめると、次のようになります。

- 重要な理由

リスク管理で、資産配分の崩れによる想定外のリスクを防げます。

高くなった資産を売り、安くなった資産を買うことで、長期的な収益向上を期待できます。 - タイミング

年1〜2回の定期的な実施

目標配分から10%以上ズレたときに

行う - やり方

追加購入によるリバランス

売却を伴うリバランス

リバランスは感情に左右されない機械的な投資判断を可能にし、長期的な資産形成を支える重要な作業です。

自分の投資スタイルに合った方法で、定期的にポートフォリオを見直すことから始めてみましょう。