この記事では、ドルコスト平均法のメリット・デメリットを解説します。

また新NISAで経験と知識を積み重ね、投資に慣れてきたときの買い方も紹介していきます。

ドルコスト平均法ってよく聞くけど、どういうものなの?

新NISAで活用したときの、

効果が知りたい。

わかりやすく解説していきます!

ドルコスト平均法は、定期的に一定金額を投資することで、購入価格を平均化できる投資手法です。

新NISAのつみたて投資枠と相性が良く、投資初心者でも始めやすい方法として知っている方もいるのではないでしょうか。

しかし、投資スタイルや相場状況によっては、非効率な投資手段になってしまう場合もあります。

ドルコスト平均法のメリット・デメリットを理解し、ご自身に最適な投資スタイルかどうか確認できるよう、わかりやすく説明します。

▶︎すぐに、投資に慣れてきた後の効果的な買い方について知りたい方は、ココをタップしてください。

新NISAでおすすめのドルコスト平均法を解説!

ドルコスト平均法は、定期的に一定金額ずつ投資する方法で、10年・20年と長期投資をする新NISAのつみたて投資枠と相性がとても良いです。

| メリット | デメリット |

|---|---|

| 購入の平準化 精神的負担の軽減 自動化による継続性 | 上昇相場での機会損失 手数料の累積 短期的な利益の獲得が難しい |

それぞれ詳しく見ていきましょう。

ドルコスト平均法のメリット

ドルコスト平均法が持つ3つのメリットを紹介します。

- 購入価格の平準化

- 精神的負担の軽減

- 自動化による継続性

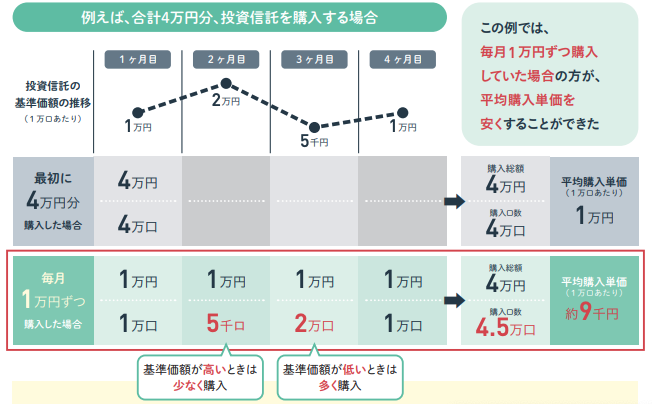

最も大きなメリットは、購入価格を平準化できることです。

定期的に一定金額を購入するため、価格が高いときには少なく、価格が安いときには多く購入できます。

その結果、商品の購入単価が平均化され、株価の変動リスクを抑えられます。

上の図は投資信託を、2種類の方法で購入した場合を比較しています。

- 一括で4万円購入した場合

- 毎月1万円ずつ4ヶ月購入した場合

購入単価1万円の投資信託を1ヶ月目に4万円分、一括購入すると平均購入単価は1万円です。

投資信託の金額が変動する中、毎月1万円を4ヶ月に分散して購入したとき、平均購入単価は9,000円になります。

高値掴みのリスクも

抑えられます◎

投資のタイミングを考える必要がなく、精神的負担も軽くなるというメリットもあるのです。

相場の動きに一喜一憂せず、

淡々とつみたてを続けられそうだね!

証券会社の積立設定を利用すれば、最初の設定だけで手間なく投資を続けられます。

10年・20年といった長期投資では複利効果との相乗効果によって資産を増やすことが期待できます。

複利について詳しく知りたい方には、こちらの記事がおすすめです。

ドルコスト平均法のデメリット

ドルコスト平均法が持つ、3つのデメリットを解説します。

- 上昇相場での機会損失

- 手数料の累積

- 短期的な利益の獲得が困難

ドルコスト平均法の大きなデメリットは、右肩上がりの相場では一括投資に比べて利益が少なくなることです。

たとえば

100万円を一括投資した場合と、

10万円ずつ10回に分けて投資した場合を比較します。

相場が継続的に上昇していれば、

一括投資の方が有利です。

毎回の購入時に手数料がかかる商品の場合、取引回数が増えることでコストがつみ重なります。

ただし新NISAのつみたて投資枠で購入できる商品は、購入手数料が無料のものも多くあります。

つみたて投資の商品を選ぶ場合、手数料の確認は必須です!

ドルコスト平均法は短期的な利益を狙うときには不向きな手法で、長期投資を前提としています。

数ヶ月・1年といった短期間では、効果を実感しにくいです。

下落相場が長期間続く場合、購入時より価格が下がっている含み損を抱える期間も長くなります。

下落から回復したときが投資の成果を得られるタイミングです。

投資に慣れてきた方に向けた買い方を紹介

投資未経験の方は、新NISAのつみたて投資枠を活用し、少額から投資を始めて学んでいきましょう。

つみたて投資を続けていくうちに、他の投資方法が気になってくる方もいらっしゃるでしょう。

そのような方に向けて、投資に慣れてきたときの買い方を紹介します。

それぞれ詳しく説明していきます。

つみたて投資枠の年間上限120万円まで

投資する

少額のつみたて投資に慣れてきたら、新NISAつみたて投資枠の年間上限額まで投資することを意識してみましょう。

新NISAのつみたて投資枠は年間120万円(月10万円)が上限です。

最初は少額から始めた投資も、収入が増えたり投資への理解が深まったりするにつれて、徐々に投資額を増やしていくと良いでしょう。

たとえば

最初は月1万円から始め、半年後に月3万円・1年後に月5万円といったように、段階的に増額する方法があります。

「この金額なら安心」という

自分自身のリスク許容度を知ることも大切です。

リスク許容度とは

どれくらいの損失までなら精神的に耐えられ、生活に支障が出ないかという度合いのこと

年間120万円の枠を上限金額まで活用するには、ボーナス月の増額設定という方法もあります。

毎月のつみたて額を5万円に設定し、ボーナス月(年2回)に30万円ずつ追加投資することで、年間120万円の枠を使い切れます。

定期つみたて60万円(5万円×12回)+

ボーナス設定60万円(30万円×2回)=

年間上限額120万円

上限額まで使い切ることを目標にするのではなく、ご自身のライフプランにあわせて投資を進めていきましょう。

下がったときに追加で購入する

つみたて投資枠を上限まで投資して、さらに投資するときは値段が下がったときに追加購入する方法もあります。

相場が下落したときこそ、

追加購入のチャンスです!

そのため、相場が大きく下落したときは、待機資金を活用して追加購入するタイミングです。

たとえば

投資信託の価格が20%以上下落したときには、成長投資枠を活用して追加投資する、といったルールをあらかじめ決めておきます。

これは余裕資金がある場合に限り、生活費や生活防衛資金を使ってまで追加購入する必要はないでしょう。

下落して含み損を抱えているときに、追加で購入するには勇気がいりますよね!

長期投資の観点から見ると、下落は将来のリターンを高めるチャンスでもあります。

過去の相場を振り返ると、大きな下落の後に回復局面が訪れることも多く見られます。

下落時に購入し、その後価格が回復すれば、資産形成に大きく寄与します。

年齢や収入、資産状況などによって、投資状況も変化していきます。

ライフステージや社会情勢の変化にあわせて最適な投資ができるよう、いっしょに経験と知識を積み重ねていきましょう。

新NISAでおすすめのドルコスト平均法まとめ

この記事では、ドルコスト平均法のメリット・デメリットについて解説しました。

最後にポイントを振り返ります。

ドルコスト平均法は定期的に一定金額ずつ投資する手法で、以下のようなメリットとデメリットがあります。

| メリット | デメリット |

|---|---|

| 購入の平準化 精神的負担の軽減 自動化による継続性 | 上昇相場での機会損失 手数料の累積 短期的な利益の獲得が難しい |

メリットは購入価格の平準化により、高値掴みのリスクを軽減できることです。

高値掴みとは

資産価格が高い水準にあるときに購入してしまうこと。

その後の下落で損失を出しやすい。

定期的に一定金額を投資することで、価格が高いときは少なく、安いときは多く購入でき、平均購入単価を下げる効果が期待できます。

投資のタイミングを考える必要がないので、負担も少なくて済みますね!

デメリットとして、右肩上がりの相場では一括投資に比べて利益が少なくなります。

短期的には利益が得られにくく、長期投資を前提とした手法だよ。

ドルコスト平均法は、新NISAのつみたて投資枠と相性が良く、投資初心者でも始めやすい投資手法です。

少額の積み立て投資に慣れてきたら、次のような投資方法にステップアップすることもできます。

投資に慣れてきた方のステップアップ

- つみたて投資枠の年間上限120万円まで活用

- 相場下落時には成長投資枠で追加購入

重要なのは自分のリスク許容度を理解し、生活費や生活防衛資金を確保した上で、無理のない範囲で投資を続けることです。

ドルコスト平均法をベースに、投資経験を積み重ねながら自分にあった投資スタイルを見つけていきましょう。

実際に、新NISAを始めるタイミングに迷っている方には、下記の記事がおすすめです。