この記事では、新NISAは子供名義で口座は作れるかどうかについて解説します。

新NISAで子供名義の口座は

作れるの?

もし作れない場合は、どのようにして教育資金を準備すればよいの?

今のところ新NISAでは子供名義の口座は

作れません。

代わりに教育資金をついて、賢く貯める方法をご紹介します。

子供名義の口座開設が可能だったジュニアNISAは2023年に廃止されています。

今のところ、新NISAでは口座開設の条件が18歳以上となっているため、子供名義で口座を持つことはできません。

そのため、投資で子供の教育資金を準備したい場合は、親名義の新NISA口座を活用するのがおすすめです。

新NISAにはつみたて投資枠と成長投資枠があるため、教育資金と老後資金を分けて運用することも可能です。

夫婦で分担し、「夫が教育資金、妻が老後資金」といった形で運用する方法もあります。

▶︎気になる項目をタップすると、すぐに該当箇所をご覧いただけます。

新NISAは子供名義で作れません

今のところ、新NISAは子供名義で作れません。

ジュニアNISAは子供名義で資産運用ができましたが、2023年で終了しました。

18歳未満の子ども名義では新NISA口座を開設できないため、教育資金を新NISAで貯めたい場合は、親名義の口座で運用する必要があります。

新NISA口座を開設する条件は、日本国内に住む18歳以上の方

です。

今のところ1人1口座までしか持てません。

新NISAで教育資金貯める方法としてつみたて投資枠を教育資金に、成長投資枠を老後資金に充てると効率的に資金を貯められます。

自分の新NISAを教育資金、

パートナーの新NISAを老後資金にするのもおすすめです。

金融機関によっては18歳未満でも証券口座を開設できますが、運用益には課税されます。

新NISAの投資上限額を超えない範囲であれば、教育資金のために新NISAを活用するのがおすすめです。

教育資金を新NISAで貯めるメリット

ここでは、教育資金を新NISAで貯めるメリットを紹介します。

1つずつ見ていきましょう。

非課税で資産形成できる

新NISAの最大のメリットとして、非課税で資産形成できる点があります。

通常、利益に対して20.315%の

税金がかかりますが、新NISAでは非課税です。

【豆知識】税金20.315%の内訳は、所得税15%+住民税5%+復興特別所得税2.1%(2037年まで)です。

新NISAを活用すると、節税メリットを享受しながら効率的に資金を貯められます。

100万円の運用益が出たとき

課税口座

100万円(運用益)× 20%(税率)

=20万円(税金)

100万円(運用益)- 20万円(税金)

=80万円(手取り額)

課税口座だと、100万円の利益があっても、手取りは80万円です。

新NISA口座は非課税なので、

利益の100万円全額を受け取れます。

新NISAは1口座1,800万円まで運用可能です!

比較的高いリターンが得られる

新NISAで投資信託を運用すると、預貯金や学資保険と比べて高いリターンが期待できます。

| 新NISA 投資信託 | 銀行預金 | 学資保険 | |

|---|---|---|---|

| 年率 (目安) | 5~7% | 0.001〜0.02% | 返戻率 100〜105% |

S&P500(米国株)をイメージしています。

現在の預金金利は0.001〜0.02%ほど、学資保険の返戻率も100~105%程度と低水準です。

新NISAで全世界株式やS&P500に投資した場合、過去の実績では年率5~7%程度のリターンが期待できます。

月3万円を18年間積み立てた場合、預金なら約648万円ですが、年率5%で運用できれば約1,047万円まで資産が膨らみます。

投資にはお金が減るっていうリスクがありますよね?

過去のデータから10年以上の

長期運用では、元本割れのリスクは大幅に低下します。

新NISAのつみたて投資枠で購入できる商品は、金融庁の基準をクリアした低コストで分散投資された商品のみです。

これらを活用することで、リスクを抑えながら預貯金や学資保険を上回る資産形成が可能となります。

価格変動リスクを抑えながら利益を最大化できる

新NISAのつみたて投資を活用することで、価格変動リスクを抑えながら利益を最大化できます。

毎月一定額を積み立てるドルコスト平均法により、価格が高いときは少なく、安いときは多く購入できるのです。

これにより購入単価を平均化でき、一時的な相場の下落があっても、長期的には安定したリターンが期待できます。

新NISAでは売却のタイミングも自由に選べます!

そのため、子供の進学時期に合わせて計画的に取り崩すことで、相場の影響を最小限に抑えることも可能です。

リスクを抑えて利益を最大化できる、ドルコスト平均法について、詳しく知りたい方は、こちらの記事もご一読ください。

子供に資産を渡すと贈与税がかかる

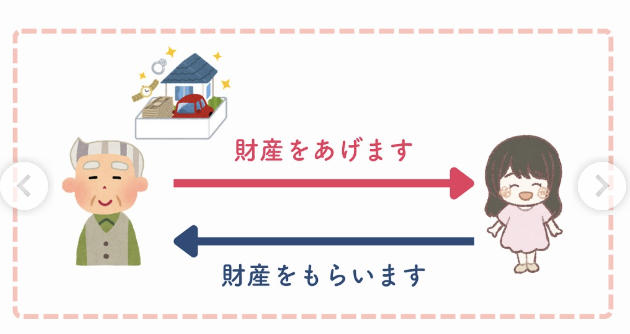

新NISAで運用した資産を子供に渡すときには、贈与税がかかります。

贈与とは?

生前に財産を分け与えることで

贈与税について、以下の2点を解説します。

くわしく見ていきましょう。

子供に渡す場合は贈与税がかかる

親名義の新NISA口座で運用した資産を子供に渡す場合、贈与税の対象となります。

新NISAは口座名義人本人のための制度であり、親が子供のために運用していても、法的には親の資産として扱われるのです。

そのため、将来その資産を子供に譲渡する際は、親から子への贈与とみなされ、贈与税の対象となります。

| 資産を子供に渡す | 親が直接払う |

|---|---|

| 贈与税あり | 贈与税なし |

そのため、教育資金の場合は子供に渡さず、親が直接学校などに支払えば、贈与税はかかりません!

子供に資産を渡す際は、計画的に行うことで贈与税の負担を

軽減できます。

贈与税は年間110万円以内であれば課税されません

新NISAで積み立てた資金を贈与する場合、年間110万円までは基礎控除により贈与税がかかりません。

この仕組みを活用すれば、毎年110万円ずつ子供に資産を渡せます。

注意点として、最初から総額を決めて分割して贈与すると定期贈与とみなされ、全額に贈与税がかかる可能性があります。

定期贈与(ていきぞうよ)とは

毎年一定額を贈与するなど、最初から複数年にわたって贈与することを決めているとみなされるもの。

全額に課税される可能性がある。

これを避けるため、毎年贈与契約書を作成して振込記録を残すなどして、その都度の贈与であることを明確にすることが大切です。

贈与税は親から子供だけで

なく、パートナーや兄弟間でもかかります。

基礎控除以外にも、渡したお金が教育・結婚・子育てに使われる場合は、一定の範囲内で贈与税が非課税となることがあります。

税金については個別性が高いため、税務署や税理士など専門家にお問い合わせください。

2023年度の税制改正により、

贈与税の制度が複雑化しているため、事前の確認が大切です。

新NISAは18歳未満の子供名義では作れない

この記事では、新NISAは子供名義で口座は作れるかどうかについて解説してきました。

ジュニアNISAは2023年で終了したため、今のところ、子供名義の証券口座で税制優遇を受けながら運用する方法はありません。

新NISAの口座開設条件は、日本国内に住む18歳以上の人です。

そのため、教育資金を準備する場合は、親名義の新NISA口座を活用することが現実的な選択肢となります。

親名義の新NISA口座で教育資金を貯めることには、3つのメリットがあります。

教育資金貯める方法として、つみたて投資枠を教育資金で、成長投資枠を老後資金に充てると効率的に資金が貯められます。

自分の新NISAを教育資金、パートナーの新NISAを老後資金にする方法もあります。

制度を正しく理解したうえで、新NISAを上手に活用し、資産形成を進めましょう。

新NISAについてくわしく知りたい方は、こちらの記事もご覧ください。